网格交易

本文所有内容均为个人见解。仅表示自己在当前认知情况下自认为正确的观点所作出的行为,如有异议还请谅解与提出交流。头图来自 https://invest101.com.hk/grid-trading

心路历程

自己也算是投资市场多少年的韭菜了,虽然玩的都是小钱,最后统计下来还是亏多赢少。以前读了点小书,看了点小文章,立马自信心爆棚,觉得其他交易者都是定力不行,自己不会被市场的情绪左右。交易过程天天说定投,相信时间的力量,投到后面资金不够,也不知道何时止盈止损,看着赚了以为自己牛逼,看着跌了就闭嘴装死。当然我这里不是指一些会发出信号的主动型基金,而是纯粹自己自我感知良好的操作,现在回首看过去,没有明确的系统与目的,进入投资市场无异于赌博。

近几个月决定自己做一点量化的尝试,毕竟一个东西门槛越高,越少的人会去尝试。赛道越少,竞争越少。虽然大的机构也会有专门的量化投资部门,但毕竟会顾虑到资金和面向市场等多方面因素,和个人投资者要考虑的东西完全不一样。况且人家也不会分享给你他们的策略。投资要趁早,既然自己有一定的能力与基础,早点研究就当是玩玩也是有趣的。

量化过程,简化来说大体可以分为如下几部分:数据收集,策略构建和策略回测。数据收集就是选择合适的平台,能够持续稳定准确的给你提供想要研究市场的数据。策略构建是选择合适的策略或是通过机器学习/深度学习训练得到策略。不同的策略同样有着众多的超参数,构建一个合适的模型同样需要考虑其准确性和泛化性。回测过程考虑最终的指标,可能是夏普比率,又可能仅是利润率,具体情况具体分析。本质上和众多科研流程类似,有科学研究内味了。

对于一个策略来说,核心关键点就是信号(何时交易)和数量。在什么时间买入或卖出,交易的过程具体数量是多少。一步步拆解下来就是:构建好自己的框架,模拟这个过程,选择好合适的品种,同时保证准确性和泛化性。

有些人相信价值投资,进行基本面的研究,但是我感觉自己的认知和眼光还是不够,况且我也拿不到单一公司真正内部的资料,又何来了解一说。现阶段不如交给机器去选择,少一点自己的主观能动性吧。

网格交易策略

经过一段时间的探索,掌握了一些皮毛,目前仍然有许多知识盲点与专业性的东西需要慢慢领会。这里先从简单的入手复现一个以前使用过的网格交易策略。

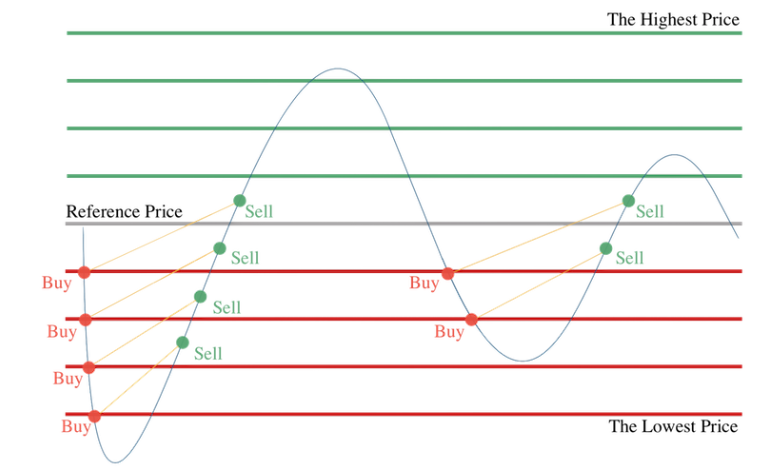

网格交易主要是在震荡环境中非常有效的策略。随着设定合适的买入卖出网格区间,在区间中做到低价买入,高价卖出,赚一点点中间的波动价格差。

在进行网格交易中有以下关键的点:

- 选定合适的品种。例如指数类 ETF(沪深 300,中证 500,兴全趋势混合,创业板指),财务稳定的(银行,保险),可以长期持有的股票等等。

- 选定好合适的价格区间。等差区间,等比区间,或是其他更多的策略。

- 做好压力测试,提前明确定好上下区间进行止盈止损。以及超出区间后如何进行后续操作。

策略编写

这里选择之前实战中使用过的万马股份 (SZSE:002276) 作为研究对象。后续会对更多的品种进行测试。

回测框架经过多方面对比,我选择了现在在持续维护且运行效率较高的 vectorbt 的付费版本 VectorBT PRO。当然也可以选择一些免费的框架如 vnpy。

如下代码在jupyter notebook中运行,暂不考虑优化效率和面向对象编程,仅初步展示和参考。

导入相关库

import vectorbtpro as vbt

import numpy as np

import pandas as pd

从 tradingview 抓取相关数据,以天为单位的K线

list_name = vbt.TVData.list_symbols(symbol_pattern="002276")

data = vbt.TVData.pull("SZSE:002276")

data.stats()

输出

Start Index 2009-07-10 01:30:00+00:00

End Index 2024-11-13 01:30:00+00:00

Total Duration 3623 days 00:00:00

Total Symbols 1

Null Counts: 002276 0

Name: agg_stats, dtype: object

选取特定时间段并可视化K线

close = data.get('Close')

data=data.loc['2018-01-01':]

data.plot().show()

定义一个等差网格区间

# 等差计算 输入上下区间,目标投入金额,计划网格数 得到每格买入价格间隔,每格买入数量

def arithmetic_grid(price_low, price_high, initial_fund, grid_num):

# 计算每格价格的差价

grid_price_interval = round((price_high - price_low) / (grid_num-1),4)

# 等差数列计算公式

total_multiplier = grid_num * (price_low + price_high) / 2

# 计算每格的交易数量,使得总和符合初始资金

share_number = int(initial_fund / total_multiplier)

print(f"每格交易价格间隔: {grid_price_interval},每格交易数量: {share_number}")

# 交易间隔

grid_interval = [round(price_low + i * grid_price_interval, 4) for i in range(grid_num)]

return grid_price_interval,share_number,grid_interval

设定网格最低价价为 6,最高价格 12,总计划投入金额 10000,网格数量 10

grid_price, grid_amount, grid_interval = arithmetic_grid(price_low=6, price_high=12, initial_fund=10000, grid_num=10)

grid_interval

输出:

每格交易价格间隔: 0.6667,每格交易数量: 111

[6.0,

6.6667,

7.3334,

8.0001,

8.6668,

9.3335,

10.0002,

10.6669,

11.3336,

12.0003]

Gridv1

定义最基本简单的网格交易策略:采用每次交易相同数额,输出 direction 表示买卖信号,输出 grid_interval 表示网格间隔,仅用于可视化。

## 针对股票买入特定份数

## 每一次买入卖出都会重置基准单位

# 策略在执行之前先买入一定比例,后续使用网格进行交易测算。如果基金呈现上涨趋势,建仓比例较大可以吃到更多利润

# init_position 初始建仓份数

# init_price 建仓时价格

# position_size 已建仓的金额

# remain_cash 用于执行网格的金额

# units 持有的仓位

# base_unit_price 基准买入价格

# today_unit_price 当日价格

def stock_grid_line_v1(close, remain_cash, init_position,price_low=6, price_high=12):

init_price = close.iloc[0]

units = init_position

base_unit_price = close.iloc[0]

direction = pd.Series(np.full(data.shape[0], 0), index=data.index)

# size = pd.Series(np.full(data.shape[0], 0), index=data.index)

# 计算网格大小和每格交易数量,采用等差方式

grid_price, grid_amount,grid_interval = arithmetic_grid(price_low=price_low, price_high=price_high, initial_fund=remain_cash, grid_num=10)

print(f"初始买入价格{init_price}")

for i in range(1, close.shape[0]):

today_unit_price = close.iloc[i]

# 超出交易区间不做交易

if today_unit_price<price_low or today_unit_price > price_high:

continue

## sold operation

# 当日价格高于网格价,且手里有持仓有剩余

if today_unit_price >= base_unit_price+grid_price and units >= grid_amount:

units -= grid_amount

remain_cash += grid_amount*today_unit_price

direction.iloc[i] = -1

#重置基准单位

base_unit_price = today_unit_price

## buy operation

# 当日价格低于网格价,且手里有现金

if today_unit_price <= base_unit_price-grid_price and remain_cash >= grid_amount*today_unit_price:

units += grid_amount

remain_cash -= grid_amount*today_unit_price

direction.iloc[i] = 1

#重置基准单位

base_unit_price = today_unit_price

return direction,grid_interval

设定总计划最多投入金额 10000,初始建仓 400 股

direction,grid_interval = stock_grid_line_v1(close,10000,400)

输出:

每格交易价格间隔: 0.6667,每格交易数量: 111

初始买入价格8.7

可视化

def plot_entry_exit(close, entries, exits, basic_line, grid_interval):

fig = close.vbt.plot()

entries.vbt.signals.plot_as_entries(close, fig=fig)

exits.vbt.signals.plot_as_exits(close, fig=fig)

fig.add_shape(

type="line",

x0=0, x1=1, # 横坐标范围,0到1表示整个x轴的宽度

y0=basic_line, y1=basic_line, # y0=y1=7 表示水平线位置

xref='paper', # 使用 'paper' 参考系确保线条延伸到整个图宽

line=dict(color="Red", width=2, dash="dash") # 设置线条颜色、宽度和样式

)

for interval in grid_interval:

fig.add_shape(

type="line",

x0=0, x1=1, # 横坐标范围,0到1表示整个x轴的宽度

y0=interval, y1=interval, # y0=y1=7 表示水平线位置

xref='paper', # 使用 'paper' 参考系确保线条延伸到整个图宽

line=dict(color="Blue", width=2, dash="dash") # 设置线条颜色、宽度和样式

)

print(f'买入点数量{entries.vbt.signals.total()},卖出点数量{exits.vbt.signals.total()}')

return fig.show()

由于时间有一定滞后性,默认为得到交易信号后一天才开始交易。

# 实际操作买入卖出时间向后推迟一个单位

entries = (direction == 1).vbt.signals.fshift()

exits = (direction == -1).vbt.signals.fshift()

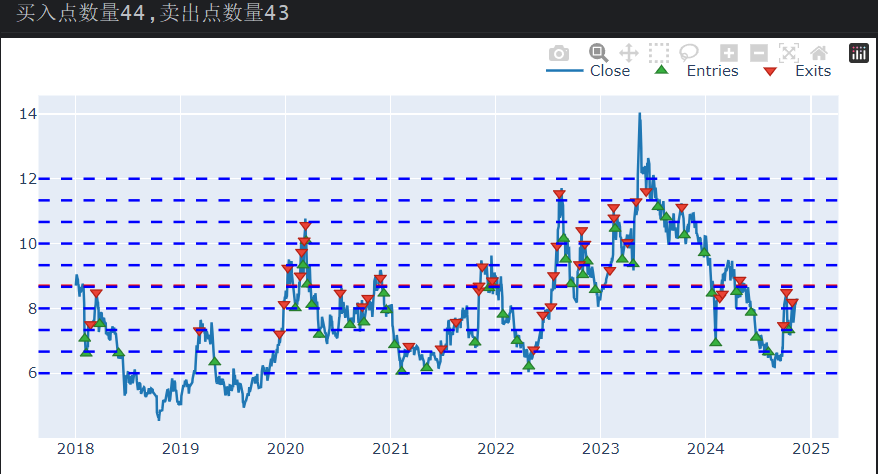

plot_entry_exit(close,entries,exits,basic_line=close.iloc[0],grid_interval=grid_interval)

进行实际回测,这里主要依赖vectorbt自带的回测方法,直接调用即可。忽略手续费。

pf = vbt.Portfolio.from_signals(

close=close,

entries=entries,

exits=exits,

init_cash=10000, # 初始资金

init_position= 400, #初始仓位

init_price = close.iloc[0], #初始建仓金额

size=111, # 使用amount类型,每次进行固定股数的交易

size_type="amount",

# fees=0.001,

accumulate=True,

)

pf.stats()

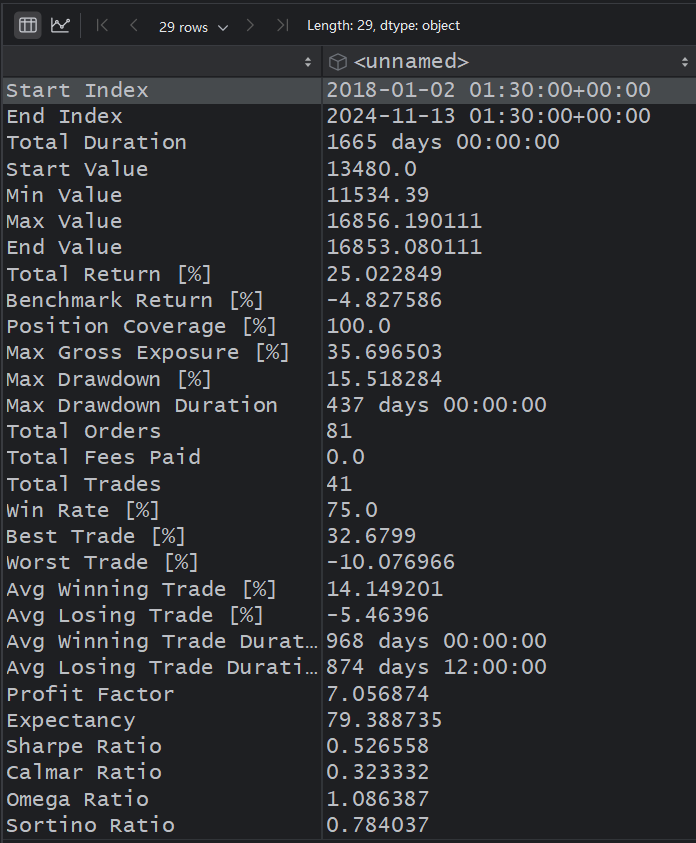

输出解析

- Total Return 最终投资利润增长

- Benchmark Return 基线收益(一直持有收益)

- Total Time Exposure 总暴露在市场中的时间

- Max Gross Exposure 最大交易中使用的现金量

- Max Drawdown 最大回撤,即组合价值在创下新高后下跌的最大距离

- Total Orders 总订单次数

- Total Trades 总交易次数。Vectorbt 中仅卖出操作计作交易。一旦卖出订单被执行(通过减少或关闭 position),就会根据加权平均进入和退出价格计算损益 (the profit and loss, PnL)

- Win Rate 交易(卖单)产生利润的概率

- Best Trade 最好交易的利润率

- Worst Trade 最差交易的利润率

- Profit Factor 利润因子

- Expectancy 预期 average profitability 平均盈利能力

回报率 25%,还是可以的。

Gridv2

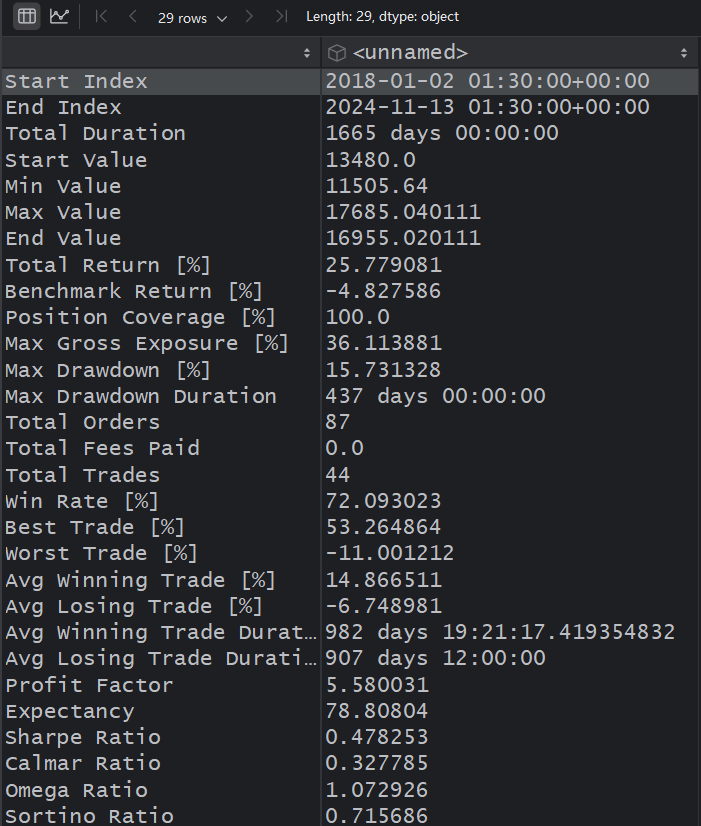

简单改进一下网格策略:每次交易网格后,下一个网格按照一定比例增加份额。输出多增加一个 size ,表示交易的数量

## 针对股票买入特定份数

## 每一次买入卖出都会重置基准单位

## 大网格增加份额。

# 策略在执行之前先买入一定比例,后续使用网格进行交易测算。

# init_position 初始建仓份数

# init_price 建仓时价格

# position_size 已建仓的金额

# remain_cash 用于执行网格的金额

# units 持有的仓位

# base_unit_price 基准买入价格

# today_unit_price 当日价格

def stock_grid_line_v2(close, remain_cash, init_position,price_low=6, price_high=12):

init_price = close.iloc[0]

units = init_position

base_unit_price = close.iloc[0]

direction = pd.Series(np.full(data.shape[0], 0), index=data.index)

size = pd.Series(np.full(data.shape[0], 0), index=data.index)

# 计算网格大小和每格交易数量,采用等差方式

grid_price, grid_amount, grid_interval = arithmetic_grid(price_low=price_low, price_high=price_high, initial_fund=remain_cash,

grid_num=10)

print(f"初始买入价格{init_price}")

# 记录操作位置

position_grid = 0

# 增加网格份额

grid_amount_increase = int(grid_amount * 0.02)

print(f"网格增加数量{grid_amount_increase}")

for i in range(1, close.shape[0]):

today_unit_price = close.iloc[i]

buy_grid_amount = grid_amount + grid_amount_increase * position_grid

sell_grid_amount = grid_amount + grid_amount_increase * position_grid

# 超出交易区间不做交易

if today_unit_price<price_low or today_unit_price > price_high:

continue

## sold operation

# 当日价格高于网格价,且手里有持仓有剩余

if today_unit_price >= base_unit_price + grid_price and units >= sell_grid_amount:

units -= sell_grid_amount

remain_cash += sell_grid_amount * today_unit_price

direction.iloc[i] = -1

size.iloc[i] = sell_grid_amount

# 重置调整基准

base_unit_price = today_unit_price

position_grid -= 1

## buy operation

# 当日价格低于网格价,且手里有现金

if today_unit_price <= base_unit_price - grid_price and remain_cash >= buy_grid_amount * today_unit_price:

units += buy_grid_amount

remain_cash -= buy_grid_amount * today_unit_price

direction.iloc[i] = 1

size.iloc[i] = buy_grid_amount

# 重置调整基准

base_unit_price = today_unit_price

position_grid += 1

return direction, size, grid_interval

选取和之前相同的参数模拟

direction, input_size, grid_interval = stock_grid_line_v2(close,10000,400)

输出:

每格交易价格间隔: 0.6667,每格交易数量: 111

初始买入价格8.7

网格增加数量5

可视化

entries = (direction == 1).vbt.signals.fshift()

exits = (direction == -1).vbt.signals.fshift()

# 传入的每次交易数量也需要移位

input_size = input_size.shift(1, fill_value=0)

plot_entry_exit(close,entries,exits,basic_line=close.iloc[0],grid_interval=grid_interval)

回测

def signal_func_nb_v2(c, long_signals, short_signals, size,input_sizes):

long_signal = vbt.pf_nb.select_nb(c, long_signals)

short_signal = vbt.pf_nb.select_nb(c, short_signals)

input_size = vbt.pf_nb.select_nb(c, input_sizes)

if long_signal:

print(f'buy {input_size} amount')

size[0, c.col] = input_size

if short_signal:

print(f'sell {input_size} amount')

size[0, c.col] = input_size

return long_signal, False, short_signal, False

pf = vbt.Portfolio.from_signals(

close=close,

init_cash=10000, # 初始资金

init_position= 400, #初始仓位

init_price = close.iloc[0], #初始建仓金额

signal_func_nb=signal_func_nb_v2,

signal_args=(

vbt.Rep("long_signals"),

vbt.Rep("short_signals"),

vbt.Rep("size"),

vbt.Rep("input_sizes")

),

size=vbt.RepEval("np.full((1, wrapper.shape_2d[1]), np.nan)"),

size_type="amount",

accumulate=True,

broadcast_named_args=dict(

long_signals= entries,

short_signals=exits,

input_sizes=input_size,

),

jitted = False

)

pf.stats()

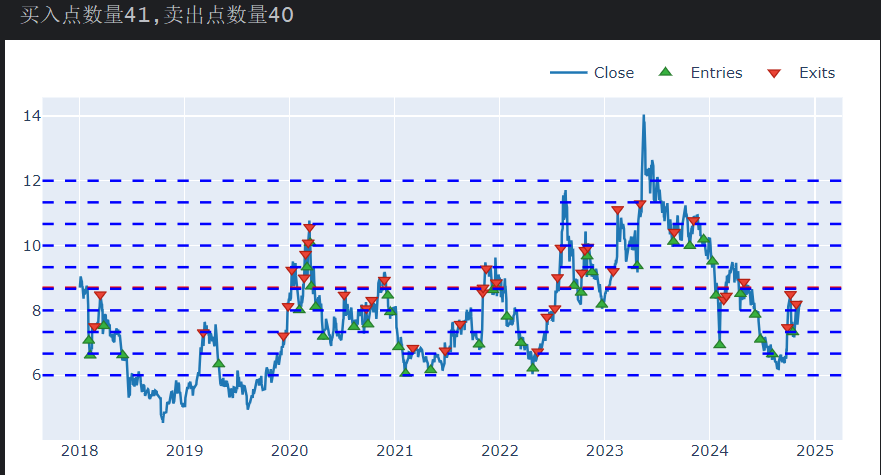

就回报率而言没有太大变化,但是其他指标有所提升。

值得注意的是,这个策略的超参数很多,网格上下限,网格数量,准备投入金额,初始建仓数量,都可以选取改变。况且就股票市场来说,买入的数量基本都是以1手为单位,上述的111交易份额实际不符合预期。

策略也有很多优化空间,比如入场时机或许可以选择一些参数联合判断(如 EMA ,RSI 等)。

Vectorbt 的优势就在于能够快速的遍历测试大规模数据的情况,进而从中选取合适的超参数。这里限于篇幅和进度,先暂时分享上述内容。